新鲜出炉!新三板《股权激励和员工持股计划的监管要求(试行)》(征求意见稿) 政策解读|奔跑吧新三板

本文转自|荣正咨询

作者| Realize1998

2020年3月20日,证监会发布《非上市公众公司监管指引第X号——股权激励和员工持股计划的监管要求(试行)》(征求意见稿)(以下简称《征求意见稿》),正式公布新三板挂牌公司实施股权激励和员工持股计划的政策依据和要求。

荣正咨询作为国内领先的股权激励咨询机构,将为您第一时间详细解读该征求意见稿的相关规定。

一、过去的伤痛

本次《征求意见稿》出台前,挂牌公司开展股权激励并没有专门的政策指导,只能在新三板大的规则约束下按照非公众公司的思路设计激励方案,从而导致下列问题一直影响挂牌公司股权激励效果的实现。

权益无法有效登记

由于激励对象获授的权益无法进行登记,因业绩考核不达标或激励对象退出激励计划导致公司或大股东需要回购激励对象股份时,公司需要激励对象配合才能完成上述股份回购事项。这增加了公司进行激励股权管理时的沟通成本和操作困难。

而对于获授期权的激励对象来说,权益无法登记导致期权仅为“一纸协议”,激励对象达成业绩考核后,是否能兑现权利全仰赖于股东的“契约精神”,从而无法保障激励对象正常的行使权利。

持股方式受限制

目前,如采用直接持股的方式进行激励,则激励对象需满足以下任意1点:1.合格投资者条件;2.核心员工认定;导致方案操作比较复杂。为此很多挂牌公司选择搭建持股平台进行激励,通过这种间接持股的方式便于公司进行股权管理;但是挂牌公司无法对持股平台进行定增,导致挂票之前没有提前搭建持股平台的公司只能选择老股转让方式新建平台,局限了方案设计的路径。

信息披露不规范

由于挂牌公司没有专门的股权激励和员工持股的政策指导,导致挂牌公司进行相关信息披露时,呈现一副“五花八门”的景象。有的公司在公告中混用股权激励和员工持股的概念;有的公司只公告授予激励权益事项,而不公告激励权益变动事项;不同公司公告的形式、激励要素等都各不相同。

挂牌公司开展和实施激励计划的信息披露不规范,导致专业机构和投资者无法正确获取相关信息,从而影响其作出决策。

人员选择不恰当

过去,挂牌公司的实际控制人、监事均可以纳入激励对象范围。但是,如果以激励的名义低价授予股份给实际控制人(即大股东),大股东极有可能以非公允的价格增持股份,这样很可能损害其他中小股东利益。如果让监事也成为激励对象,则很可能在利益面前无法兼顾监督、检查的职责,不利于公司的长远发展。

由于政策没有限制挂牌公司纳入激励对象的范围,导致上述激励对象选择不当的情况发生,甚至影响到挂牌公司的规范治理。

随着《征求意见稿》推出,上述问题得到了一定程度的解决,有利于新三板挂牌公司开展股权激励计划和员工持股计划。

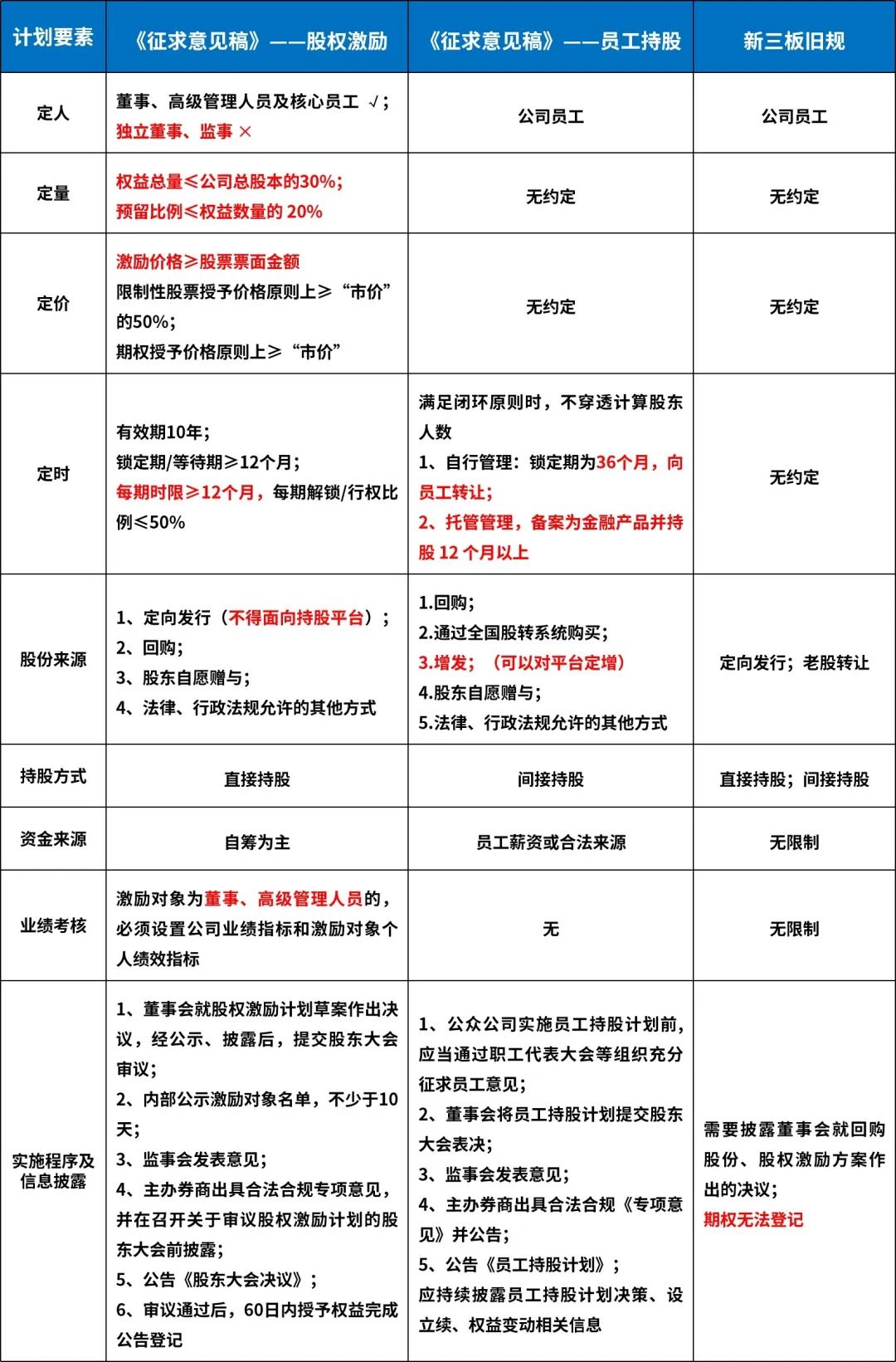

二、新三板股权激励和员工持股新旧规定对比

新三板新旧规定对比要点

《征求意见稿》对挂牌公司实施股权激励计划的要求较为系统及全面,而对实施员工持股计划的要求较为宽松,仅在时间安排、持股方式上有所要求,给予了挂牌企业更多灵活操作的空间。

《征求意见稿》中对于向激励对象增发股票的完善,将大大增强挂牌企业采用直接持股形式实施股权激励计划的可操作性。可以预见未来采用直接持股形式实施股权激励的挂牌企业数量将有所增加,有利于挂牌企业激励方案的有效性更彻底的实现。而想继续通过搭建持股平台实施员工持股计划的挂牌公司,也解决了过去无法向单纯以持股为目的的有限公司、合伙企业增发的难题,为搭建持股平台提供了更多股票来源的通道。

《征求意见稿》的另一个重要内容是完善了挂牌企业实施、公告股权激励计划的信息披露机制,包括披露流程、披露内容以及明确了中介机构在其中所承担的责任,保障了挂牌企业自身、激励对象以及投资者的权利。

三、新三板《征求意见稿》与上市公司相关政策对比

通过对比我们可以发现,《征求意见稿》坚持新三板一贯的市场化原则。一是不对股权激励和员工持股的定价做强制性要求,挂牌公司股票价格已形成有效市场价格的,定价原则上应参考市场价格,也可以采用其他定价方式,配以充分信息披露,说明定价依据和合理性。二是放宽股份比例要求,上市公司、科创板公司全部在有效期内股权激励计划涉及的标的股票比例上限分别为 10%、20%,《征求意见稿》放宽至 30%;上市公司员工持股计划持有股份不得超过股份总额的 10%,《征求意见稿》不限制比例,主要考虑是挂牌公司中小、初创期企业多,经营情况相对不稳定,需要更多股份用于激励和员工持股,以稳定团队。

THE END

❂ 唯捷城配完成亿元B+轮战略融资,华润润湘联和基金战略领投

❂ 美柚、福昕软件冲击科创板,南讯软件、万辰生物拟登陆创业板…闽企上市进行时

喜欢本文请给我们点个“在看”

文章评论(0)